تامین مالی به فرآیندی اطلاق می شود که تامین سرمایه موردنیاز برای فعالیتهای اقتصادی، خرید تجهیزات و سرمایهگذاری انجام می شود.

محدودیت در تامین منابع مالی، اصلیترین عامل بازدارنده پیش روی انبوه سازان جهت توسعه بخش تعاون مسکن می باشد.با توجه به عدم امکان تامین تمامی منابع مالی تعاونی های مسکن از سیستم بانکی، تامین مالی از بازار سرمایه ملکی به ضرورتی انکارناپذیر تبدیل شده است.

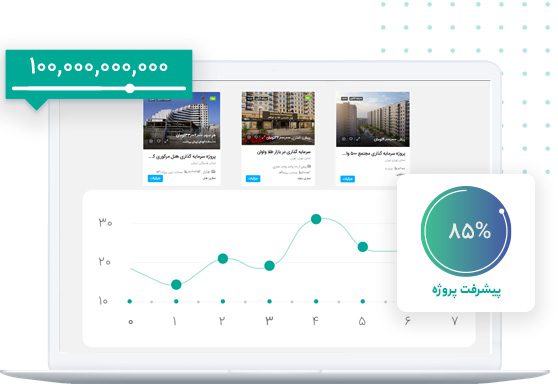

شرکت سرمایه سازان آرمین فرتاک، به عنوان سکوی تامین مالی در بخش تعاون واسطه بین شرکت سازنده تعاونی و عامه سرمایهگذاران، میتوانند تامین مالی و جذب سرمایه را در قالب خدمات مشاوره عرضه، پذیرهنویسی، تعهد پذیرهنویسی و بازارگردانی را در فرآیند ساخت ارائه نمایند.

در یک طبقهبندی کلی، روشهای تامین مالی به دو طبقه تامین مالی از طریق ابزارهای مالکیتی (سرمایهای) و تامین مالی از طریق ابزارهای استقراضی (بدهی) تقسیم میشوند.

تامین مالی یکی از عوامل کلیدی در پروژههای عمرانی است. تامین منابع مالی میتواند به عنوان یک چالش بزرگ در انجام پروژههای عمرانی مطرح باشد. در این مقاله، به بررسی راههای مختلف تامین مالی پروژههای عمرانی پرداخته میشود.

- ارائه راهکارهای بهینه تامین مالی متناسب با شرایط پروژه

- سرمایهگذاری در طرحهای نوآور و پُربازده در قالب خرید سهام، سرمایهگذاری خطرپذیر (VC) و شتابدهی (Acceleration)